Οι κεντρικές τράπεζες μείωσαν τα επιτόκια 1302 φορές από την Lehman και τα αύξησαν 294 φορές από τον Αύγουστο του 2021.

Το χάος δεν προκλήθηκε από κάποιο τρίτο (Ρωσία Putin) αλλά από τις πολιτικές των κεντρικών τραπεζών…

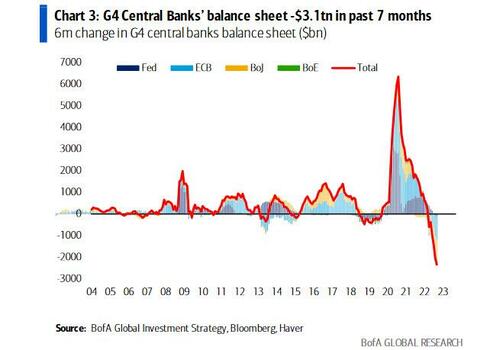

Η

ποσοτική χαλάρωση είναι η καταστροφή των οικονομικών, αύξησαν τους

ισολογισμούς τους οι κεντρικές τράπεζες στα 28 τρισεκ. δολάρια,

δημιούργησαν πλασματική ρευστότητα άνω των 6 τρισεκ. και τώρα που την

αποσύρουν… καταρρέουν οι αγορές…

Όμως προετοιμαστείτε έρχεται χαοτική κατάρρευση των αγορών και νέα στιγμή Lehman Brothers, τα χειρότερα είναι εμπρός

Σύντομη ιστορική αναδρομή.

Στις αρχές του 2018, όταν η Fed ήταν πεπεισμένη ότι θα μπορούσε να αυξήσει τα επιτόκια στο 4% χωρίς ατύχημα χωρίς να προκαλέσει χάος, και με τον ισολογισμό σε ποσοτική σύσφιξη στον "αυτόματο πιλότο" η Deutsche bank είχε αναφέρει «Κάθε κύκλος σύσφιξης της Fed δημιουργεί νέα κρίση»

Λίγους μήνες αργότερα, στα τέλη Δεκεμβρίου 2018, αυτό επιβεβαιώθηκε

όταν η Fed πανικοβλήθηκε και τερμάτισε πολύ πρόωρα τον κύκλο σύσφιξης.

Άμεσα

επανεκκίνησε την ποσοτική χαλάρωση και στην συνέχεια ακολούθησε ένα

τσουνάμι ρευστότητας με αφορμή τα lockdowns για τον Covid, και προφανώς

όλοι γνωρίζεται την συνέχεια.

Στις αρχές του 2022, όταν ακριβώς η Fed ξεκινούσε την τελευταία προσπάθεια νομισματικής σύσφιξης, υπενθυμίσαμε και πάλι στους αναγνώστες ότι «κάθε κύκλος σύσφιξης της Fed τελειώνει με καταστροφή και στη συνέχεια, ακολουθεί πολύ μεγαλύτερη χαλάρωση από την FED και τις άλλες κεντρικές τράπεζες»

Οι κεντρικές τράπεζες μείωσαν τα επιτόκια 1302 φορές από την Lehman και τα αύξησαν 294 φορές από τον Αύγουστο του 2021

Αν και αυτή η προειδοποίηση αγνοήθηκε (και πάλι) για πάρα πολύ καιρό,

οι κεντρικές τράπεζες παγκοσμίως άρχισαν να αυξάνουν τα επιτόκια.

Από

τον Αύγουστο του 2021 οι κεντρικές τράπεζες αύξησαν τα επιτόκια 294

φορές έναντι 1302 μειώσεις επιτοκίων από την χρεοκοπία της Lehman.

Πρόσφατα

η Κεντρική Τράπεζα της Αγγλίας επιβεβαίωσε ότι αυτή τη φορά δεν θα

είναι διαφορετικό όταν ολοκλήρωσε γρήγορα το QT δηλαδή την ποσοτική

σύσφιξη και επανεκκίνησε το QE την ποσοτική χαλάρωση (προσωρινά φυσικά)

για να αποφύγει την βίαιη κατάρρευση του συνταξιοδοτικού συστήματος του

Ηνωμένου Βασιλείου (το οποίο για κάποιο περίεργο λόγο είχε επιτραπεί να

χρησιμοποιήσει μόχλευση για να αντισταθμίσει την έκθεση σε κινδύνους).

Και

ενώ μέχρι στιγμής η Fed έχει δείξει ότι είναι σίγουρη ότι έχει ανοσία

στις συντριπτικές συνέπειες του μεγαλύτερου κύκλου σύσφιξης τα πρόσφατα

γεγονότα αρχίζουν να προκαλούν νευρικότητα

Έρχεται ατύχημα υποστηρίζει ο Mohamed El-Erian.

Ο διάσημος οικονομολόγος Mohamed El-Erian προειδοποίησε πρόσφατα ένα μεγάλο «οικονομικό ατύχημα» θα προηγηθεί οποιασδήποτε αλλαγής πολιτικής των κεντρικών τραπεζών.

Προειδοποιεί η Bank of America.

Για επικείμενο «ατύχημα» έχει προειδοποιήσει και η Bank of America εκτός εάν η Fed επιβραδύνει τον ρυθμό αύξησης των επιτοκίων.

Η

επιβράδυνση στον ρυθμό αύξησης των επιτοκίων στις προσεχείς

συνεδριάσεις και πιθανή παύση στη συνέχεια, ώστε να επιτραπεί στην

οικονομία να προσαρμοστεί πλήρως σε όλες τις ακραίες συνθήκες σύσφιξης

μπορεί να αποτρέψει τα χειρότερα.

Σε αντίθετη περίπτωση εγκυμονεί ο

κίνδυνος δυσλειτουργίας της πιστωτικής αγοράς, η οποία, εάν συμβεί, θα

ήταν δύσκολο να περιοριστεί και να διορθωθεί.

Κυβερνήσεις και κεντρικές τράπεζες ανησυχούν όλο και περισσότερο για

τη «χρηματοπιστωτική σταθερότητα» σε αντίθεση με τον πληθωρισμό, καθώς

τα υψηλότερα επιτόκια αρχίζουν να συνθλίβουν τα ομόλογα».

Οι

πολιτικές τύπου Fed αυξάνουν την πιθανότητα για μια νέα «Lehman Moment»

με επιτόκια στο 4% καθώς τα ομόλογα και τα παράγωγα που συνδέονται με

αυτά συνθλίβονται, δεδομένου του τεράστιου χρέους που εκδόθηκε τα

τελευταία 3 χρόνια σε εξαιρετικά χαμηλά επιτόκια.

Η προειδοποίηση της Bank of America αρχίζει σίγουρα να έχει απήχηση στους αξιωματούχους της Fed.

Η

BofA προειδοποίησε ότι για να αποφευχθεί η «δυσλειτουργία της

πιστωτικής αγοράς», η Fed θα πρέπει να επιβραδύνει «τον ρυθμό αύξησης

των επιτοκίων στις αμέσως προσεχείς συνεδριάσεις και μια πιθανή διακοπή

στη συνέχεια των αυξήσεων, για να επιτρέψει στην οικονομία να

προσαρμοστεί πλήρως σε όλες τις ακραίες συνθήκες».

Οι αξιωματούχοι της Federal Reserve αρχίζουν να διατυπώνουν διαφορετικές απόψεις σχετικά με το πόσο γρήγορα θα αυξηθούν τα επιτόκια καθώς εξισορροπούν τον υψηλό πληθωρισμό έναντι της αυξανόμενης πίεσης στις χρηματοπιστωτικές αγορές".

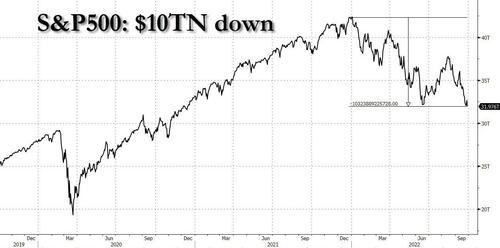

Οι αγορές έχασαν πάνω από 10 τρισεκ. δολάρια σε αξία.

Όλα αυτά έχουν προκαλέσει πτώση στα χρηματιστήρια με τον δείκτη βαρόμετρο S&P 500 να βυθίζεται 9,3% τον Σεπτέμβριο - ο χειρότερος Σεπτέμβριος από το 2008 - καθώς οι αγορές έχουν πλέον χάσει πάνω από 10 τρισεκατομμύρια δολάρια από το υψηλό όλων των εποχών.

Και με ύφεση η FED θα συνεχίσει τις αυξήσεις επιτοκίων.

Ακόμη και εάν η αμερικανική οικονομία περάσει σε ύφεση, η FED πρέπει

να συνεχίσει τις αυξήσεις επιτοκίων ανέφερε η Loretta Mester εκ των

μελών της FED.

... μια άποψη που φαίνεται επικίνδυνα αφελής και

αγνοεί τις πολιτικές συνέπειες για τους δημοκρατικούς καθώς θα χαθούν

εκατομμύρια θέσεις εργασίας.

Επιπλέον, ενώ οι αξίες των ομολόγων και

των μετοχών έχουν μειωθεί, προς το παρόν το χρηματοπιστωτικό σύστημα

-τουλάχιστον στις ΗΠΑ- φαίνεται να λειτουργεί χωρίς προβλήματα.

Κατά την BofA όλο αυτό το σκηνικό θα τελειώσει με μια μεγάλη αποτυχία.

Κατά την Bank of America η κατάσταση βρίσκεται σε ένα "οριακό κρίσιμο επίπεδο" πέρα από το οποίο ξεκινούν τα μεγάλα προβλήματα.

Αυτό είναι κάτι που η Fed θέλει να αποφύγει επειδή τα κραχ στις αγορές δεν μπορούν να ελεγχθούν.

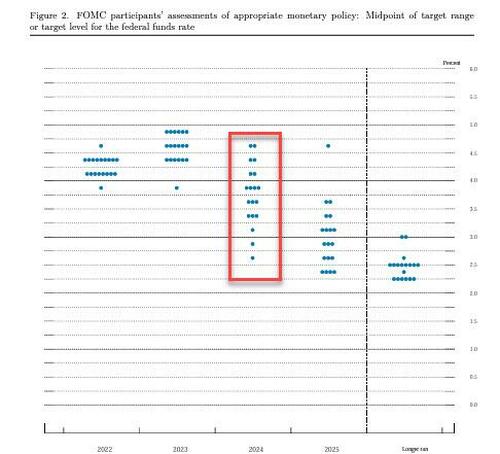

Πάντως

και μέσα στην FED υπάρχουν διαφορές καθώς 8 αξιωματούχοι εκτιμούσαν ότι

τα επιτόκια στο τέλος του 2022 θα ήταν μεταξύ 4% έως 4,25% ενώ 9

προέβλεψαν επιτόκια στο 4,5%. Η πρόβλεψή τους για το 2024 ήταν ακόμη πιο

περίεργη.

«Έχουν πάρει την απόφαση ότι θα ακολουθούν αυστηρή νομισματική πολιτική.

Πώς θα το δούμε;

Θα το δείτε υπό οικονομικές συνθήκες», δήλωσε το πρώην στέλεχος της Fed, Julia Coronado, της MacroPolicy Perspectives.

«Δεν νομίζω ότι καταλαβαίνουν πραγματικά» τον κίνδυνο χαοτικής κατάρρευσης της αγοράς».

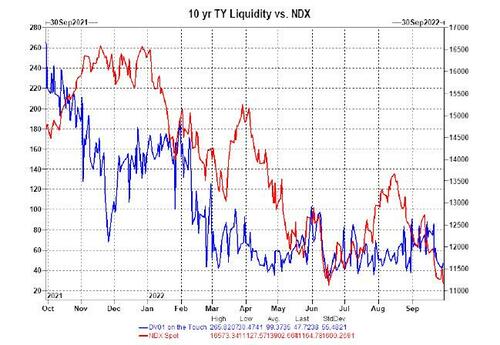

Και μιλώντας για χαοτικές καταρρεύσεις της αγοράς, δεν είναι

μόνο η πιστωτική αγορά που βρίσκεται στα όρια: σύμφωνα με ένα πρώην

στέλεχος της Fed της Νέας Υόρκης και μέλος πλέον της Bank of America, «η

κατάρρευση της λειτουργίας της αγοράς είναι ένας αυξανόμενος κίνδυνος».

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου