Ο κόσμος κάθεται πάνω σε ένα βαρέλι χρέους…

Τον νυν υπέρ πάντων αγώνα έδινε μέχρι πρότινος η Federal Reserve αλλά και η ΕΚΤ για την τιθάσευση του πληθωρισμού, ωστόσο οι τιμές δεν έχουν υποχωρήσει ούτε κατά διάνοια στον στόχο του 2%...

Από την άλλη, απορίας άξιον είναι γιατί η ομοσπονδιακή τράπεζα των ΗΠΑ σήκωσε πρόωρα λευκή σημαία.

Ένας από τους σημαντικότερους λόγους είναι το χρέος.

Ο κόσμος είναι θαμμένος κάτω από ένα βουνό χρέους και, ως εκ τούτου, η παγκόσμια οικονομία αδυνατεί να λειτουργήσει σε περιβάλλον υψηλών επιτοκίων.

Οι αξιωματούχοι της Fed το γνωρίζουν και αυτός είναι σίγουρα ένας από τους λόγους που δεν θέλουν να αυξήσουν τα επιτόκια περισσότερο – αντίθετα, ελπίζουν να τα μειώσουν το συντομότερο δυνατό.

Πάνω από μια δεκαετία πολιτικών εύκολου χρήματος παρείχαν κίνητρα στον δανεισμό για να «τονώσουν» την οικονομία.

Ως αποτέλεσμα, οι κυβερνήσεις, τα άτομα και οι εταιρείες δανείστηκαν μέχρι που δεν τους «έπαιρνε» άλλο.

Πράγματι, όλα έβαιναν καλώς ενόσω τα επιτόκια κινούνταν πέριξ του μηδενός…

Ωστόσο, όταν οι κεντρικές τράπεζες αποφάσισαν να αυστηροποιήσουν τη νομισματική πολιτική τους για να αντιμετωπίσουν το αναπόφευκτο, ήταν σαν να τράβηξαν το χαλί κάτω από την οικονομία.

Κυβερνήσεις σε όλο τον κόσμο αισθάνονται πλέον αυξημένη πίεση καθώς προσπαθούν να αντιμετωπίσουν χρέη τρισεκατομμυρίων, σε ένα περιβάλλον αυξανόμενων επιτοκίων.

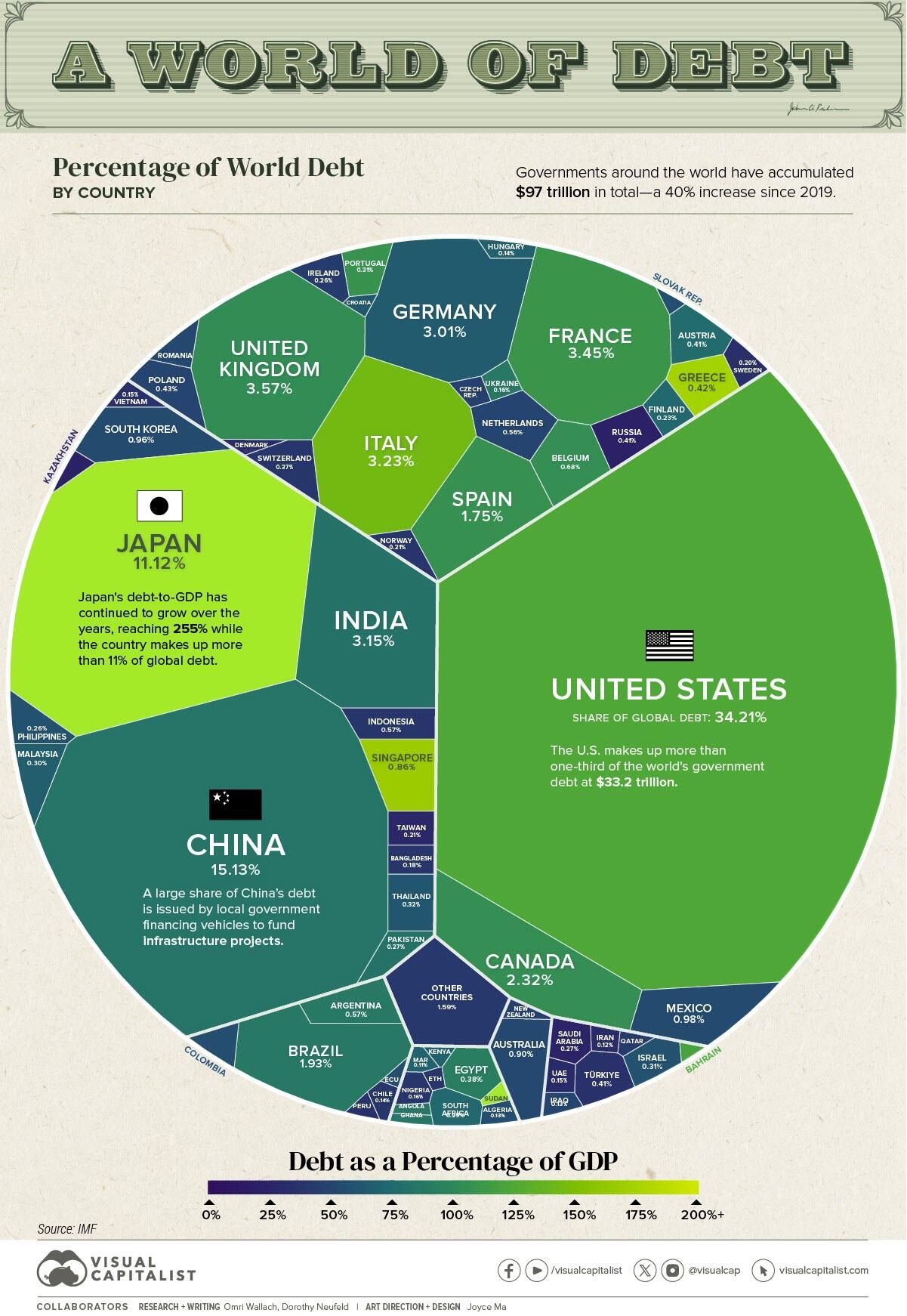

Σύμφωνα με προβλέψεις του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ) το παγκόσμιο δημόσιο χρέος θα φτάσει τα 97,1 τρισεκατομμύρια δολάρια το 2023.

Αυτό αντιπροσωπεύει αύξηση 40% από το 2019.

Μέχρι το 2028, το ΔΝΤ προβλέπει ότι το παγκόσμιο δημόσιο χρέος θα ξεπεράσει το 100% του παγκόσμιου ΑΕΠ.

Η μοναδική άλλη φορά που το παγκόσμιο χρέος προς το ΑΕΠ ήταν τόσο υψηλό ήταν στο αποκορύφωμα της πανδημίας, όταν τα πάντα ήταν κλειστά.

Στους Αμερικανούς αρέσει να καυχιούνται ότι είναι νούμερο ένα.

Λοιπόν, όσον αφορά το χρέος, έχουν δίκιο.

Το εθνικό χρέος των ΗΠΑ αποτελεί το 32,4% του συνολικού παγκόσμιου δημόσιου χρέους.

Σύμφωνα με το ΔΝΤ, ο λόγος χρέους προς ΑΕΠ της Αμερικής ανέρχεται στο 123,3%.

Το παρακάτω γράφημα της Visual Capitalist αποτυπώνει την έκταση του προβλήματος.

Η σπείρα του χρέους

Αν λοιπόν οι κυβερνήσεις δεν μειώσουν δραματικά τις δαπάνες ή/και αυξήσουν τους φόρους, αυτή η σπείρα του χρέους θα επιδεινωθεί - ειδικά εάν τα επιτόκια παραμείνουν υψηλά.

Η κατάσταση στις Ηνωμένες Πολιτείες υπογραμμίζει το πρόβλημα.

Το εθνικό χρέος ξεπέρασε τα 33 τρισεκατομμύρια δολάρια στις 15 Σεπτεμβρίου.

Μόλις 20 ημέρες αργότερα, έφτασε τα 33,5 τρισεκατομμύρια δολάρια.

Τώρα είναι μόλις μια ανάσα κάτω από τα 34 τρισεκατομμύρια δολάρια.

Εν τω μεταξύ, οι δαπάνες για τόκους το οικονομικό 2023 αυξήθηκαν κατά 23%, στα 879 δισεκατομμύρια δολάρια.

Οι καθαροί τόκοι, εξαιρουμένων των ενδοκυβερνητικών μεταβιβάσεων σε καταπιστευματικά κεφάλαια, αυξήθηκαν κατά 39% στα 659 δισεκατομμύρια δολάρια.

Και τα δύο αυτά μεγέθη είναι νούμερα ρεκόρ.

Η αύξηση των επιτοκίων οδήγησε τις πληρωμές τόκων σε πάνω από 35% ως ποσοστό των συνολικών φορολογικών εσόδων το οικονομικό έτος 2023.

Με άλλα λόγια, η κυβέρνηση πληρώνει ήδη περισσότερο από το ένα τρίτο των φόρων που εισπράττει για έξοδα τόκων.

Η ομοσπονδιακή κυβέρνηση δαπάνησε 79,92 δισεκατομμύρια δολάρια σε δαπάνη τόκων για τη χρηματοδότηση του εθνικού χρέους μόνο τον Νοέμβριο.

Αυτό ήταν περισσότερο από την εθνική άμυνα (70 δισεκατομμύρια δολάρια) και περισσότερο από το Medicare (79 δισεκατομμύρια δολάρια).

Η μόνη υψηλότερη κατηγορία δαπανών ήταν η Κοινωνική Ασφάλιση.

Και, φυσικά, το κόστος των τόκων μόνο θα αυξηθεί.

Μεγάλο μέρος του χρέους που βρίσκεται επί του παρόντος καταχωρισμένο στα βιβλία χρηματοδοτήθηκε με πολύ χαμηλά επιτόκια, προτού η Ομοσπονδιακή Τράπεζα ξεκινήσει τις επιτοκιακές αυξήσεις.

Κάθε μήνα, μερικά από αυτά τα «χαρτιά» εξαιρετικά χαμηλής απόδοσης ωριμάζουν και πρέπει να αντικατασταθούν από ομόλογα με πολύ υψηλότερα επιτόκια.

Το μέσο σταθμισμένο επιτόκιο των υφιστάμενων τίτλων του αμερικανικού Δημοσίου ύψους 26 τρισεκατομμυρίων δολαρίων αυξήθηκε στο 3,10% τον Νοέμβριο.

Αυτό συγκρίνεται με ένα μέσο σταθμισμένο επιτόκιο 2,22% τον Νοέμβριο του 2022.

Συμπέρασμα

Το συμπέρασμα είναι ότι οι πληρωμές τόκων θα συνεχίσουν να ανεβαίνουν γρήγορα σε πολύ υψηλότερα επίπεδα - εκτός εάν τα επιτόκια υποχωρήσουν.

Ο οικονομικός αναλυτής Jim Grant δεν πιστεύει ότι αυτό θα συμβεί.

Αντίθετα θεωρεί ότι βρισκόμαστε στην αρχή μιας κερδοσκοπικής αγοράς ομολόγων που θα διατηρήσει τα επιτόκια υψηλότερα για τις επόμενες δεκαετίες – ανεξάρτητα από το τι κάνει η Federal Reserve.

Η ανάλυσή του είναι λογική.

Καθώς οι κυβερνήσεις σε όλο τον κόσμο αγωνίζονται να χρηματοδοτήσουν όλο και περισσότερο χρέος, η προσφορά κρατικών ομολόγων αυξάνεται.

Αυτό ασκεί ανοδική πίεση στα επιτόκια.

Ακόμα κι αν οι κεντρικές τράπεζες προσπαθήσουν να πιέσουν τα επιτόκια προς τα κάτω, η διελκυστίνδα με τις αγορές θα είναι συνεχής.

Αυτό σημαίνει ότι η μόνη διέξοδος από αυτή τη σπείρα δημοσιονομικού θανάτου είναι οι σημαντικές περικοπές δαπανών.

Και όλοι γνωρίζουμε ότι η πιθανότητα σημαντικών περικοπών των κρατικών δαπανών είναι πολύ κοντά στο μηδέν.

Η οικονομία είναι σε αργή καύση, αλλά κάποια στιγμή η πυριτιδαποθήκη του χρέους θα εκραγεί.

Οι όμορφες οικονομίες όμορφα καίγονται …

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου